Come presentare il modulo CRA T2125

- 2440

- 170

- Fiorenzo Barbieri

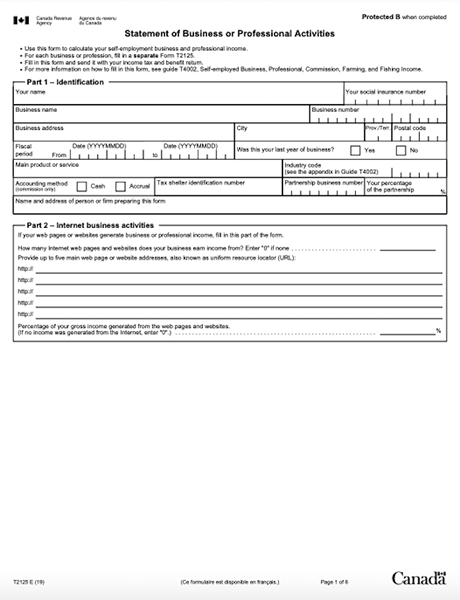

Il modulo T2125 è un modulo fiscale canadese che i contribuenti autonomi devono utilizzare per segnalare il loro reddito professionale e professionale. Dovrebbe essere archiviato con il modulo T1 per la dichiarazione dei redditi annuali.

La maggior parte dei proprietari unici, e persino alcune partnership, deve denunciare il reddito autonomo alla Candian Revenue Association (CRA) sul modulo T2125. Scopri come determinare se sei responsabile per compilare questo modulo, insieme a come, dove e quando presentare.

Cos'è CRA Form T2125?

I contribuenti canadesi devono segnalare il lavoro autonomo o il reddito professionale al CRA insieme a qualsiasi reddito guadagnato da un'occupazione regolare. Sebbene riferisci questo sul modulo dell'imposta sul reddito T1, è necessario calcolarlo usando il modulo T2125 e includerlo con la dichiarazione dei redditi.

Chi usa CRA Form T2125?

Qualsiasi lavoratore autonomo, anche quelli che guadagnano altri redditi attraverso regolarmente il modulo fiscale e il modulo fiscale T2125 con il loro modulo T1 ogni anno. Quindi, se stai gestendo una ditta individuale o una partnership non incorporata, una partnership generale o una partenariato a responsabilità limitata (ognuna delle quali con meno di cinque membri), è necessario compilare il modulo T2125 quando stai compilando la dichiarazione dei redditi canadesi.

Se sei un lavoratore autonomo, in genere riceverai il modulo T4A da qualsiasi cliente o altre aziende che ti hanno pagato per i tuoi servizi durante l'anno precedente. Questi moduli avranno il tuo reddito da lavoro autonomo e li utilizzerai per compilare il modulo T2125.

Non fare affidamento solo sul modulo T4A dai clienti per compilare il modulo T2125. I clienti potrebbero dimenticare di inviarti uno e i consumatori a cui hai venduto direttamente ne manterranno neanche uno. Mantieni registri accurati in modo da poter essere certo che stai segnalando tutto il reddito aziendale.

Anche se non hai registrato un'azienda, devi comunque compilare il modulo T2125 quando stai completando la dichiarazione dei redditi canadesi T1 se hai un reddito da impresa e questo include il reddito guadagnato dalle vendite al di fuori del Canada.

Oltre ai pagamenti monetari ricevuti per il lavoro o per i beni o servizi forniti, il reddito delle imprese include anche pagamenti di baratto o pagamenti ricevuti in forme alternative di valuta come Bitcoin.

Ad esempio, supponiamo che tu sia un pittore e accetti di dipingere l'ufficio di un massaggiatore in cambio di trattamenti di massaggio. Se normalmente avresti addebitato $ 1.000 per il lavoro e il massaggiatore fornisce servizi del valore di $ 1.000 in cambio, allora devi includere $ 1.000 nel reddito della tua azienda. Il valore dei servizi di pittura forniti è lo stesso di cui sarebbe stato in contanti per il servizio.

Si noti che il servizio di baratto è anche valutato allo stesso modo dal punto di vista delle spese: il massaggiatore può richiedere spese di $ 1.000 sotto forma di riparazioni nei loro locali commerciali e si potrebbe richiedere $ 1.000 in spese mediche.

Il reddito autonomo guadagnato dalle operazioni agricole o di pesca non deve essere segnalato con il modulo 2125. Utilizzare il modulo T2042 per il reddito agricola e T2121 per il reddito da pesca.

Dove ottenere forma T2125

Puoi trovare il modulo T2125 online sul sito Web del CRA, dove puoi stamparlo per compilare e FIE. Dovresti anche essere in grado di ottenerlo da qualsiasi professionista fiscale. Software di deposito fiscale come TurboTax includerà anche il modulo automaticamente.

Come compilare e leggere il modulo CRA T2125

Il modulo T2125 è progettato per guidarti attraverso il processo di calcolo del tuo "vero" reddito aziendale, cioè ciò che rimane quando hai portato via le spese aziendali dall'importo originale che hai fatto. Si noti che se si è impegnati in diverse attività commerciali, hai più di un'azienda o hai sia reddito professionale che professionale, dovrai compilare un modulo separato T2125 per ciascuno.

Durante tutto il modulo, se qualcosa non si applica a te, lascialo vuoto.

Reddito aziendale e professionale

A pagina 2 del modulo, inserirai il reddito aziendale lordo sulla linea appropriata nella casella del reddito aziendale o nella casella di reddito professionale, incluso GST/HST raccolti o collezionabili. Quindi, se la tua attività raccoglie GST/HST (i.e., Non sei un piccolo fornitore), segui le istruzioni sul modulo relativo a GST/HST e aggiungi la quantità di GST/HST alle vendite o commissioni lorde per calcolare le vendite lorde adeguate o le commissioni professionali adeguate. Segui le istruzioni nella parte 3 del modulo per trovare il reddito totale delle attività per ciascun modulo T2125.

Aggiungi le tue spese aziendali

In parti 3D e 4, tuterai le spese aziendali pertinenti, comprese eventuali spese per l'uso delle case, se applicabile. Spese di pasti e intrattenimento, stipendi, licenze commerciali, qualunque spesa commerciale tu abbia sostenuto che è idoneo per essere una detrazione dell'imposta sul reddito va qui.

Spese come inventario, costi salariali e subappalti sono inserite in parte 3D, il costo delle merci vendute e l'utile lordo. Tutte le altre spese vengono inserite nella parte 4 sulle linee appropriate.

Ricorda che puoi richiedere solo la parte aziendale di tutte le spese che si includono sul tuo T2125.

Per rivelare la linea di fondo

Una volta che tutte le spese sono state conti, deducerai il totale dal reddito totale delle imprese e il record il profitto o la perdita risultante dal modulo CRA T2125 nella scatola appropriata nel tuo modulo T1, a seconda che si tratti di affari, professionali o commissioni reddito.

Se sei coinvolto in una partnership, il T2125 è anche dove registrerai i nomi dei tuoi partner, la loro percentuale (i) del partenariato e le loro azioni di reddito netto o perdita.

Esiste una sezione di indennità di costo del capitale separata sul modulo per calcolare le percentuali adeguate che si consentono di cancellare ogni anno per attività come proprietà e attrezzature acquisite dalla tua attività e una sezione separata per le spese di veicoli a motore se si utilizza un veicolo per scopi commerciali.

Se non avevi un reddito da impresa durante l'anno fiscale, puoi comunque richiedere le spese aziendali. Tuttavia, potresti non voler rivendicarli quel particolare anno per massimizzare il beneficio fiscale.

Può formare T2125 essere e-filmato?

Puoi archiviare il modulo T2125 online tramite netfile o avere un file preparatore fiscale per te tramite il servizio efile della CRA. È dovuto quando si archivia il modulo T1, che è generalmente previsto per il 30 aprile di ogni anno. Tuttavia, quelli con il reddito delle imprese hanno tempo fino al 15 giugno, purché pagano le tasse entro la scadenza del 30 aprile.Nel 2020, queste date sono state cambiate il 1 giugno per l'archiviazione e il 30 settembre per i pagamenti.

Dove spedire il modulo T2125

L'ufficio di archiviazione per il modulo T1 e T2125 varia a seconda di dove vivi in Canada. Vedi il sito Web del CRA per determinare dove dovresti inviare i tuoi moduli se decidi di presentare per posta.

Come file Modulo T2125

Una volta completato il modulo CRA T2125, usalo per registrare informazioni pertinenti sul modulo T1 come indicato nel modulo. Dovresti quindi inviare i moduli, insieme a qualsiasi pagamento e altri documenti richiesti, all'ufficio fiscale appropriato o al file online.

Takeaway chiave

- Il modulo CRA T2125 è un modulo che i contribuenti canadesi utilizzano per segnalare le entrate commerciali e professionali durante la presentazione delle dichiarazioni dei redditi.

- Il modulo ti aiuta a calcolare il reddito netto o la perdita dalle attività commerciali, che quindi segnala sul modulo T1 per le tasse sul reddito personale.

- Qualsiasi individuo autonomo e molti membri di partnership con meno di cinque membri deve presentare il modulo T2125.

- I contribuenti che devono includere il modulo T2125 dovrebbero includerlo con il loro T1 quando presentano le loro tasse, che in genere sono previste il 30 aprile in Canada.

- « Cos'è un appaltatore indipendente immobiliare?

- Che cos'è l'assicurazione della legge sulla base di difesa? »